借地権割合は、底地を売却する場面や借地を売却するシーンにおいて適用する割合ではありません。

借地権割合とは、相続税や贈与税を算出するためのものです。

不動産取引の実務の中でこの点を勘違いしている不動産営業の方が実に多いものです。

また、借地権割合の通りに売買できるものと勘違いをしている借地人さんもとても多いものです。

公平な底地権・借地権の取引のための一環として、こちらを最後までお読みになれば、借地権割合の根幹を正しく理解できるようになるでしょう。

そもそも借地権・底地権とは?

簡単に解説しますね。

借地権とは、土地を借りてその上に住居やビルなどを建てて利用する権利のことを指します。

この権利は借り手のためのものですね。

一方で、地主も土地の所有者としての権利を持っていて、これを底地権と呼びます。

つまり、同じ土地の中に少なくても二つの権利が存在するということになりますね。

地主側の底地権と、実際に土地を利用している借地人の借地権という権利の二つです。

これらは借地借家法によって明確に定義され、分類されている権利です。

しかし、このように同じ土地に二つの権利が存在すると問題が生じますよね。

土地にかかる価値はどのように分けられるのか、ということです。

これは特に相続税や贈与税に関係する問題です。

というのも、土地の所有者が亡くなって子などに相続する場合、財産である不動産の価値評価をして、その額に応じて相続税が決められるからです。

しかし、土地を所有しているものの、実際に使っているのは他の人ですので、土地の評価額すべてに課税するのは不公正になりますよね。

そこで、底地権と借地権を分離して、それぞれに評価をすることによって適正な相続税もしくは贈与税の計算ができるようになります。

つまり、土地の所有者に対しては、底地分だけの課税をして、借地人に対しては借地権にだけ課税をするということですね。

このように、同じ土地にかかる借地権と底地権の評価の割合を借地権割合と呼んでいます。

これはほとんどのケースで税金に関係する問題で出てくる分類です。

繰り返しますが、売買のための割合ではありません。

そのため、この借地権割合は国税庁が公表しているのですね。

底地権と言ってもあまり聞きなれない言葉かもしれません。しかし普段の生活の中でいつも利用している商業施設や、ビルなどの敷地が底地権であることって珍しい話ではないものです。都会のど真ん中にも存在す[…]

借地権割合の調べ方

借地権割合は、相続税や贈与税の算出に必要なものですので、自分がそれに関わることになった場合、借りている土地の借地権割合を知っていると便利です。

また、路線価図は土地の資産価値、もしくは利用価値も表す数値となりますので、この数値を知っていると投資用の物件探しなどに役立ちます。

簡単にチェックできるものですので、その調べ方を知りすぐに参照できるようにしていきます。

国税庁によって公表されている

前述の通り、借地権割合は相続税などの税額計算のための用いるものですので、国税庁が作成しています。

毎年土地の評価を行い、その結果に基づいて数字を公表しています。

一番手軽に見られるのは国税庁のホームページですよ。

もしくは税務署に行って閲覧をお願いすることもできます。

この数字は公表されているもので、誰でもどこの地域のものでもチェックすることが可能となっています。

路線価図によって確認ができる

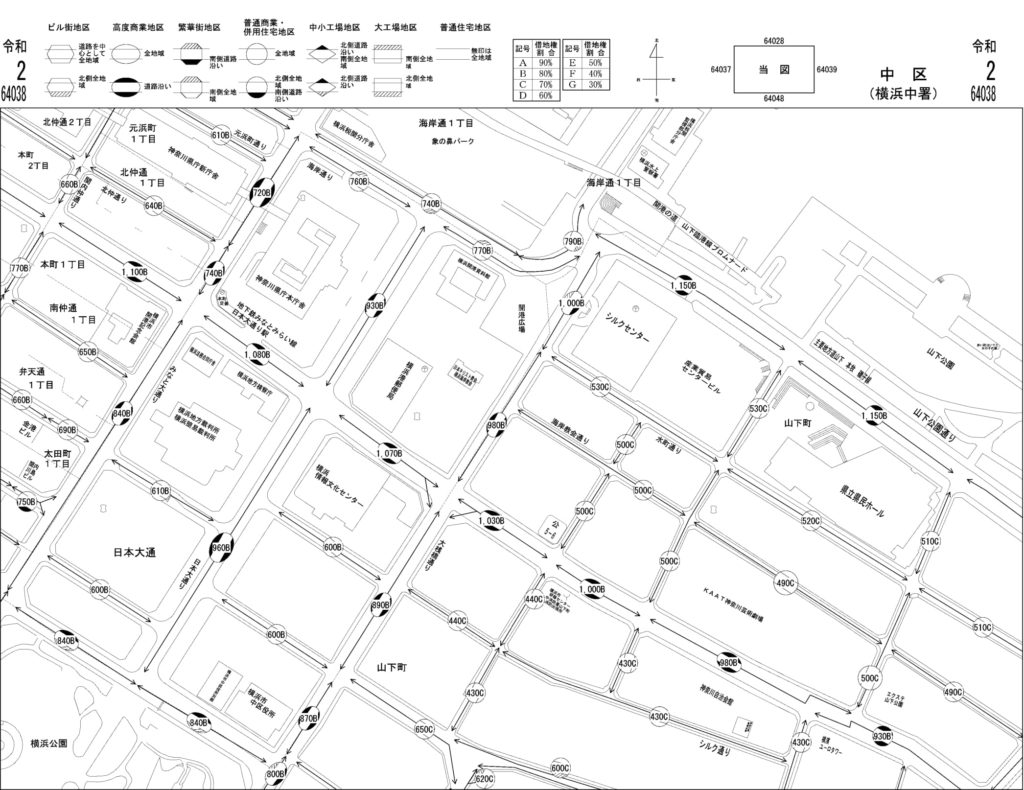

具体的には、国税庁が出している路線価図の中に借地権割合を確認できます。

路線価は番地ごとにリストとなって示されているものもありますが、地図の形で示されている路線価図の方が視覚的に見やすいという特徴がありますね。

路線価図を見ると、地図の中にAからGのアルファベットが記載されていることが分かるはずです。

これが借地権割合で、アルファベットごとに割合が分かる仕組みとなっているんですね。

たとえば、Aという表記があれば、それは借地権割合が90パーセントということになります。

その土地における借地人が持つ資産価値が9割となり、底地権者は残りの1割を持つわけですね。

Bは80パーセント、Cは70パーセントとなり、一番小さいGは10パーセントの借地権割合ということになりますね。

基本的には、上記の路線価図を見れば借地権割合のほとんどは理解できます。

しかし、土地の中には倍率地域に入っているものがあります。

その場合は、評価倍率表というものをチェックしないといけません。

この評価倍率表もやはり国税庁のホームページで公表されていますので、簡単に調べることができますね。

この表は地図になっておらず、単なるリストで地域ごとに借地権割合がパーセンテージ表示されています。

この地域分けは、「鉄道路線の東側」とか「農用地域」といった感じで、細かく住所分けしているわけではなく、大まかな分け方をしているのですね。

そのため、土地勘がない場合は地図を見ながら比較すると確認しやすいです。

これらの路線価図や評価倍率表を見れば、ほぼすべての借地権割合を確認することができます。

しかし、中には数字やアルファベットが記載されておらず、空欄のままのものもあります。

これは、その地域では借地権を売買するなどの取引をする慣行がないということを示しています。

昔から借地権の取引がないので、実務上その割合を示す必要がないということですね。

借地権割合と土地の利用価値との関係

今まで見てきたように、この数字は基本的に税金の額を計算するために用いられるものです。

同時に、その地域がどのくらいの資産価値があるかを図る指標として利用することもできるわけですね。

これは、重複しますが投資用の物件を探すなどの時に役立ちますよ。

具体的に、借地権割合の特徴をどのようにチェックできるかを見てみましょう。

借地権割合が高い地域(商業地に多い)

借地権割合が70パーセントから90パーセントという地域は、路線価も高く土地の利用価値がとても高いことを示しています。

借地権割合が70パーセントから90パーセントという地域は、路線価も高く土地の利用価値がとても高いことを示しています。

たとえば路線価図上でC、70パーセントだと、都心部の高級住宅外や主要都市の駅前の土地が多い傾向にあります。

また、車の通りが多い国道や高速道路インター付近の土地も、このくらいになることが多いですね。

80パーセントから90パーセントになると、一等地もしくは超一等地ということになりますね。

東京や大阪などの駅前の土地や、都内の大通り沿いなどが多い傾向にあります。

こうした地域では路線価も非常に高く利用価値も高いため、こうした割合が設定されているのです。

つまり、実際にその土地を使っている借地人に入る利益が多いということになりますね。

借地権割合が中程度の地域(住宅地に多い)

借地権割合が40パーセントから60パーセントの中程度の地域は、一般によく利用されているエリアと見ることができますよ。

借地権割合が40パーセントから60パーセントの中程度の地域は、一般によく利用されているエリアと見ることができますよ。

たとえば、40パーセント割合だと、地方の住宅地でバスなどの公共交通機関が利用できる便利なエリアが多いですね。

50パーセントの借地権割合が設定されている場合、地方都市の駅前通りや首都圏の郊外の住宅外が多い傾向にありますね。

全体としては地方の市街地で、50パーセント設定が多く全国的にもたくさん見られますね。

そして、60パーセントの借地権割合はかなり範囲が広く、最も設定が多い割合です。

都市部の住宅街や、地方部の商業エリアやビジネスエリアなどに見られます。

地方ごとに変動が起きやすい場所でもあり、年によって他の割合に設定されることも多いです。

最も件数が多いと共に、取引が盛んなエリアでもありますので、不動産取引をする人にとって注目したいものと言えますね。

借地権割合が低い地域(地方部に多い)

借地権割合が低く設定されている地域、具体的には30パーセント以下、中には0パーセントというところもあります。

こうした地域のほとんどは、農村などの住宅がまばらなところですね。

割合が30パーセントであれば、地方部の住宅地ということもありますが、公共交通機関が整備されておらず、自動車がないと生活が難しいようなエリアとなっているケースがほとんどです。

借地権割合がない、つまり0パーセントの地域もあります。

これは単に課税金額が0円であるというだけのことです。

決して割合が0だから借地権がないという意味ではありませんので注意しましょう。

0パーセントであれば税金が課されないというだけの話で、借地借家法によって守られている借地権は、借地権割合が90パーセントのところと全く変わることがありませんよ。

地主の意向だけで立ち退きを迫られるなどの、不利益を被ることはありませんので安心して暮らせます。

土地を借地権割合によって評価する方法

土地の資産価値を見たい場合には、路線価値と借地権割合を見ることによって計算できます。

もちろん、いわゆる市場価格とは異なりますが、相場を知るのに役立ちますので、具体的にどのように評価ができるかをチェックしてみましょう。

底地の場合

地主であれば、底地の価値を確認する必要があります。

それにより相続税の税額が決まりますし、現在の保有資産の価値を把握するためにも重要だからですね。

この場合は、以下の式で計算することができます。

つまり、土地のトータルの価値から借地権分の取り分を引いたものですね。

借地権の場合

借地権の評価は簡単に計算することができますよ。

この様に単純な式で求められます。

場合によっては、相続の際に相続人に重い負担を強いることになるので、借地権を持っている人はそのことも考えにいれておくことが大事ですね。

というのも、賃借権しか持っていない場合は、その権利を自由に売却することができないため、相続税額が大きくなってしまった時に、換金できるものがなくなって支払い方法を失う可能性があるからです。

そうなると、借地権が公売にかけられてしまうという事態もありえますね。

貸家建付地の場合

貸家建付地とは、借地人として土地を借りてそこに建物を建てているものの、実際に使っているのは第三者というケースに適用されます。

具体的にはテナントや賃貸マンションなどが挙げられますね。

この場合は、上記の単純な借地権のための評価方法とは異なる計算をすることになっていますよ。

その式は、下記となります。

このうち、借家権割合とは30パーセントと一律で決まっています。

賃貸割合というのは満室率のことで、20戸のマンションで10戸入居中であれば50パーセントということになりますね。

総じて、貸家建付地は借地権の評価額よりも高くなる傾向があります。

そこから家賃収入を得られるため、資産価値としては高くなるためですね。

まとめ

借地権割合は、上述の通り、相続税や贈与税を算出するためのものです。

不動産売買の場面において、相場を決めるものでは決してありません。

従って、

「借地を売りたい!」

「底地を売りたい!」

との場面において、この割合はあまり役に立ちません。

借地も底地も単体では安価でないと売れないケースが多く、二個一でつまりはセット(所有権ということ)ではじめて路線価格以上で売れるものです。

ここはポイントとして押さえておいてくださいね。

また、ケースバイケースですが、不動産売買の実務では、底地30%・借地70%の地域であっても、底地70%・借地30%で取引されるケースもありますし、この問題に関しては、様々な個別要因が絡むため、一概には何とも言えない物事となりますね。

また、特に商業地の借地権をお持ちの方は、借地権割合の通りに高い金額でで売りたい気持ち、わかるつもりでいます。

しかし売り買いのシーンにおいては、借地権割合には惑わされないでくださいね。

当記事が、長いお付き合いである底地人と借地人の良好な関係性のための一助となれば幸いです。

今回も最後までお読みいただき有難うございました。

借地権付き建物は売却して現金に換金することのできる強い権利形態です。借地を第三者に売ることで利益を得ることもできます。しかし実務において、これすら知らない借地人さんが実に多いのだなぁと感じる今日この頃でもあります[…]

借地権投資はコストが抑えられる効率的な投資手法として注目を集めております。物件にもよりますが、所有権と比べ平均で2~3%の高利回りを得れることでしょう。また、立地も都会のど真ん中に存在すること[…]

借地権の買取は専門仲介にお任せください!

他社で断られた借地もまずはご相談!

底地・借地の専門家・どこよりも高い売却を実現・安心の買取保証付き。

業界トップクラスの高額売却を実現/底地の取引実績も豊富。

無料査定を依頼する

クリックで拡大

クリックで拡大